秦安股份再次公告,實際賺2.67億元。

核心要聞:

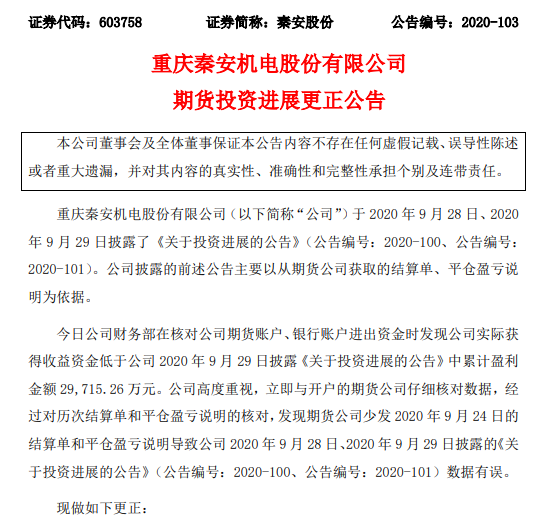

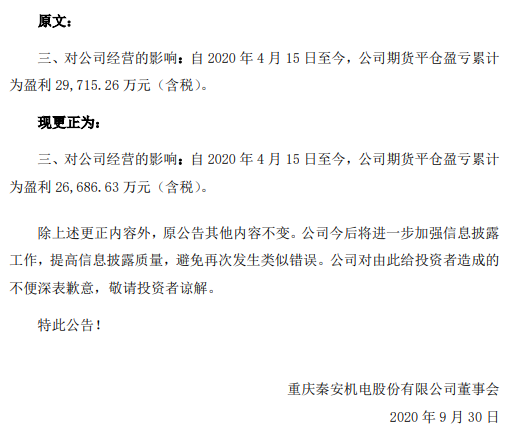

秦安股份再發(fā)公告,將公司期貨投資累計盈利下修3000萬元。核對發(fā)現(xiàn)期貨公司少發(fā)2020年9月24日的結(jié)算單和平倉盈虧。此前數(shù)據(jù)有誤,實際上公司期貨平倉盈虧累計為盈利2.67億元(含稅)。

----------

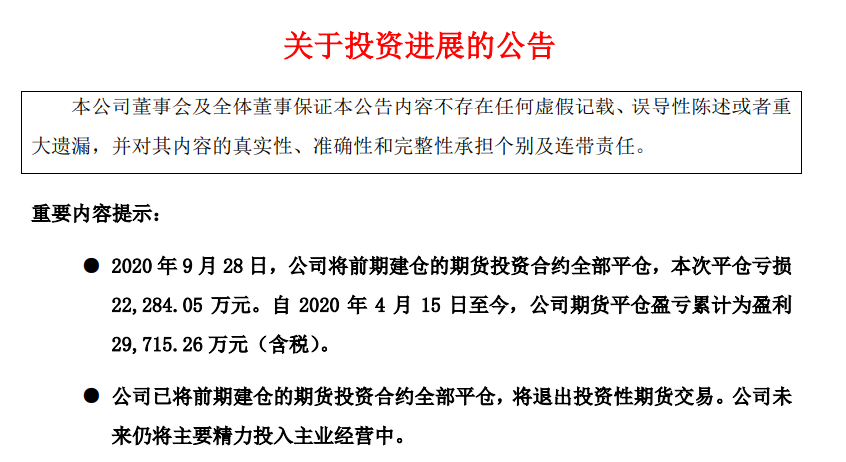

9月29日,秦安股份再發(fā)公告,將公司期貨投資累計盈利下修3000萬元。公告稱,公司財務(wù)部在核對公司期貨賬戶、銀行賬戶進出資金時發(fā)現(xiàn)公司實際獲得收益資金低于公司2020年9月28日披露《關(guān)于投資進展的公告》中累計盈利金額2.97億元。核對發(fā)現(xiàn)期貨公司少發(fā)2020年9月24日的結(jié)算單和平倉盈虧。此前數(shù)據(jù)有誤,實際上,自2020年4月15日至今,公司期貨平倉盈虧累計為盈利2.67億元(含稅)。此前數(shù)據(jù)為自2020年4月15日至今,公司期貨平倉盈虧累計為盈利2.97億元(含稅)。

9月28日晚間,秦安股份發(fā)布的公告顯示,公司已將前期建倉的期貨投資合約全部平倉,將退出投資性期貨交易,公司未來仍將主要精力投入主業(yè)經(jīng)營中。

至此,這場上市公司董事長帶隊炒期貨一戰(zhàn)封“神”卻又快速反轉(zhuǎn)的大戲宣告走進尾聲,在賺足市場眼球的同時,也引發(fā)了眾多爭議。

對于企業(yè)而言,期貨衍生品工具是一把“雙刃劍”,在正確理念的指導(dǎo)下,可以幫助企業(yè)在困難時刻披荊斬棘,把控市場風險,穩(wěn)定企業(yè)經(jīng)營;若是在參與過程中脫離正軌,抱著僥幸心理進行投機交易,則會成為企業(yè)頭上的“達摩克利斯之劍”。

尤其在今年新冠肺炎疫情的影響下,全球市場處于巨大的不確定性之中,企業(yè)在經(jīng)營過程中承受著前所未有的壓力。面對突如其來的疫情危機,不少產(chǎn)業(yè)企業(yè)積極參與期貨市場,運用期貨衍生品工具管理風險,取得了不錯的效果。

秦安股份積極利用期貨市場避險并利用產(chǎn)業(yè)企業(yè)的專業(yè)知識獲得超額收益做法是值得肯定的,但畢竟剛?cè)胧校僮鬟^程中難免激進,輕避險而重投機必然會造成不好的后果,幸而其及時止盈,保住了部分既得收益。其實,不僅僅是秦安股份,部分企業(yè)在參與期市過程中脫離正軌,在劇烈波動的市場行情中進行投機交易,在接連引發(fā)市場爭議的同時,也不斷加深著大眾對期貨市場的誤解。

事實上,在這場持續(xù)的抗疫復(fù)產(chǎn)戰(zhàn)斗中,期貨市場始終履行著服務(wù)實體經(jīng)濟的重要使命,在助力企業(yè)復(fù)工復(fù)產(chǎn)、穩(wěn)定生產(chǎn)經(jīng)營等方面發(fā)揮了積極的作用。

以有色企業(yè)為例,在市場悲觀情緒不斷發(fā)酵下,銅價在一季度跌逾20%,對產(chǎn)業(yè)鏈企業(yè)造成了巨大的沖擊。面對突如其來的市場壓力,國內(nèi)銅業(yè)巨頭紛紛進入期貨市場避險。

江銅集團相關(guān)負責人告訴記者,疫情期間公司通過賣出保值操作,鎖定了銷售價格和利潤空間,有效規(guī)避了價格下跌風險,并保障了原料和產(chǎn)品購銷的有序進行。與此同時,隨著銅期貨市場價格發(fā)現(xiàn)功能的持續(xù)發(fā)揮,也為企業(yè)經(jīng)營決策提供了有效參考,幫助企業(yè)平穩(wěn)度過疫情危機。

銅陵有色相關(guān)負責人也向記者表示,公司充分利用“銅冠”牌電銅的交割資質(zhì),把傳統(tǒng)的期貨保值延伸到交割變現(xiàn),保證了數(shù)億元貨款的及時回籠,極大地緩解了企業(yè)的資金壓力。同時公司還借助上期所倉單交易系統(tǒng),開展了多種形式的倉單融資管理,緩解了企業(yè)的資金壓力。

同時,疫情下的資金壓力對于黃金產(chǎn)業(yè)鏈企業(yè)而言尤為顯著。春節(jié)期間本是黃金銷售的傳統(tǒng)旺季,然而突如其來的疫情澆滅了黃金實物市場的購買熱情,打亂了黃金企業(yè)原先的銷售計劃,造成預(yù)備庫存的大量積壓,進而引發(fā)資金鏈的連鎖反應(yīng),資金杠桿比較高的企業(yè)甚至面臨破產(chǎn)的風險。

在這樣的情況下,運用傳統(tǒng)的期貨保值會涉及資金占用比例過高的問題。針對這樣的情況,一些黃金企業(yè)選擇利用黃金期權(quán)來鎖定利潤。招金集團相關(guān)業(yè)務(wù)負責人告訴記者,由于黃金期權(quán)保值具有節(jié)約保證金和非線性損益結(jié)構(gòu)的優(yōu)勢,尤其是在金價上漲的時期,看跌期權(quán)權(quán)利金相對便宜,對于上游礦山企業(yè)而言,能夠以較少的權(quán)利金支出買入看跌期權(quán),這樣既可以鎖定金價下跌的風險,又不用放棄金價可能的上漲收益,實現(xiàn)企業(yè)預(yù)期收益的最大化。

此外,受到疫情影響,不少現(xiàn)貨企業(yè)遭遇開工難、銷售渠道不暢等問題。針對這些難題,上期標準倉單交易平臺“大顯身手”,通過提供標準倉單開戶、交易、結(jié)算、交收、信息、風控等線上一站式服務(wù),不僅幫助企業(yè)解決銷售難題,同時還能保障票據(jù)、貨物、資金的高效流轉(zhuǎn)。

可以看到,在疫情期間,各品種期貨、期權(quán)工具齊上陣,倉單交易也“紅紅火火”,在企業(yè)抗疫避險、復(fù)工復(fù)產(chǎn)的過程中,發(fā)揮了規(guī)避市場風險、鎖定生產(chǎn)成本、開拓購銷渠道、減少資金成本等重要作用。

不過在上述企業(yè)相關(guān)負責人看來,能夠?qū)崿F(xiàn)這些操作對于實體企業(yè)而言并不是“一蹴而就”的過程。一方面需要企業(yè)“硬件”準備充分,擁有專業(yè)的期現(xiàn)團隊及人才儲備,建立健全的風險管理制度以及內(nèi)控制度等;另一方面,還要求企業(yè)具備“軟實力”,樹立牢固的風險底線思維,并在實際操作中始終堅守正確的套期保值理念。

從“江銅經(jīng)驗”來看,該負責人認為企業(yè)參與期貨市場要擺正心態(tài),探索適合自身的發(fā)展模式。第一,企業(yè)必須首先識別自身經(jīng)營中的風險點,選擇適合自身特點的保值模式和策略,任何漏洞都會給未來留下風險隱患;第二,企業(yè)還需要建立完備的保值管理及風控體系,通過組織保障、制度保障及后臺保障進行全面風險管理,保證期貨保值等操作在合規(guī)要求下正常運行,并設(shè)定嚴格的止損限制,保證業(yè)務(wù)風險可控;第三,企業(yè)需要打造專業(yè)人才團隊,期現(xiàn)專業(yè)人才是企業(yè)期現(xiàn)結(jié)合發(fā)展的重要智力保障。同時還可以與國內(nèi)外大型研究機構(gòu)保持密切聯(lián)系,匯集多方智力成果,為公司的套保、經(jīng)營決策提供信息參考;第四,企業(yè)還要做好持倉管理。買入和賣出操作并不是期貨保值的全部,風險跟蹤及風險控制非常重要,企業(yè)相關(guān)負責人員應(yīng)當加強行情研判,根據(jù)價格走勢、價差和比價關(guān)系適當調(diào)整頭寸;第五,企業(yè)通過期現(xiàn)聯(lián)動評價,更科學(xué)合理地評價套保效果。通過綜合考慮現(xiàn)貨和期貨的盈利和虧損,將期現(xiàn)兩端結(jié)合起來,統(tǒng)一進行套期保值效果的合理有效評價,減少市場投資者與媒體的誤解。

最為重要的是,企業(yè)需要著眼長遠、切勿短視,在參與期貨市場的過程中,牢牢把控風險底線,不將套保變成投機。尤其是上市公司在操作時更應(yīng)謹慎,在市場不確定性風險驟增的當下,堅持期貨業(yè)務(wù)圍繞企業(yè)主業(yè)需求開展的“初心”不變,熟悉掌握期貨衍生品工具在企業(yè)日常經(jīng)營活動中發(fā)揮的重要功用,保障企業(yè)長期穩(wěn)健運行并持續(xù)向前發(fā)展。